にわかPayPayユーザー!しんたろす(@mono_shimtaros)です!

今回は電子決済サービス「PayPay」の超ウルトラ注目のポイ活機能「PayPayポイント運用」について解説、実績も公開していきたいと思います。

✔PayPayを絶賛利用中である!

✔PayPayポイント運用って何?すごい気になる!

✔2つのコース、どっちがオススメなの?

と気になっている方は是非本記事を参考にしてみて下さいね(゚∀゚)

- 【結論】PayPayポイント運用を今すぐ開始してください

- PayPayポイント運用をオススメする理由

- 【実績公開】PayPayポイント運用は稼げるのか?

- PayPayポイント運用の設定方法

- チャレンジコースとスタンダードコース、どっちがオススメ?

- PayPayポイントをお得に貯める方法を考えてみた

- PayPayポイント運用に慣れたら始めたい投資サービスはコレ!

- PayPayポイント運用を攻略!チャレンジコース実績公開まとめ

【結論】PayPayポイント運用を今すぐ開始してください

はい、いきなり結論言っちゃいました。

PayPayユーザーの皆さん、PayPay決済により付与される「PayPayポイント(旧PayPayボーナス)」について、どのように利用していますか?

関連記事 ≫【名称変更】2022年4月「PayPayボーナス」が「PayPayポイント」へ…何が変わる?

PayPayポイントの利用用途としては

・「支払いに利用」

・「貯める」

・「ポイント運用」

の3パターンあります。この中で最もオススメしたい利用用途として私が考えているのは「ポイント運用」です。

こういった買い物に応じて貯まっていくポイントは「消費する」のではなく「増やす」のが最近のトレンドであり、本当の意味で効率的な「ポイ活」が実現できるのではないか?というのが私の考えです。

関連記事 ≫PayPayポイント運用の評判や口コミは?メリット・デメリットを徹底解説!!

PayPayポイント運用をオススメする理由

私がなぜPayPayポイント運用(旧PayPayボーナス運用)をオススメするのか?それは前述をしたとおり

、ポイントは「消費する」よりか「増やす」方が絶対的に得であると考えるからです。

まず、「支払いに利用」についてですが、これはPayPay決済にて付与されたポイントが一定期間後(30日)にPayPay残高として加算され、PayPay決済として利用できるというものです。分かりやすく言うと「貯まったポイントを次回の買い物に使い消費する」と同じ感覚です。

次に「貯める」についてですが、これはPayPay決済にて付与されたポイントが一定期間後(30日)にPayPay残高として加算されず、貯めていくものです。貯まったポイントはいつでもPayPay残高として利用することが可能です。直ちにPayPay残高へ移行しないものの、ある一定時点でいずれ消費してしまうという観点からして「支払いに利用」と同じ感覚ですね。

これら2つの利用用途に共通しているのは付与ポイントを「消費する」ということです。消費したポイントはその場限りでお仕舞いになってしまうものです。

これらの考え方と対を成すのが「PayPayポイント運用」です。

PayPayボーナス運用はPayPay決済にて付与されたポイントを疑似的に資産運用することで値上がり益を狙っていく利用用途となります。証券口座の開設不要で運用したポイントはいつでも売却、PayPay残高に反映することができます。

PayPayボーナス運用は付与ポイントを「増やす」という点で、楽天ポイント投資や楽天ポイント運用と同様のサービスとなります。

関連記事 ≫【爆益攻略法】楽天ポイント投資の運用実績とコツを公開!

関連記事 ≫【放置OK】楽天ポイント運用やってみた!メリットデメリットを分かりやすく解説します

PayPayボーナス運用は「支払いに利用」「貯める」とは異なる利用用途であることが分かります。

【実績公開】PayPayポイント運用は稼げるのか?

疑似的に資産運用して、果たして儲かるのか?疑問に思われる方も多いはず。

こちらでは私が実際に運用しているPayPayポイント運用(旧PayPayボーナス運用)について実績を公開していきます。

※2022年3月24日からサービスの一部が有料化となりました。

関連記事 ≫【有料化】PayPayポイント運用手数料導入で改悪?やめるべきか解説!!

詳しくは上記記事で解説していますので、参考にしてみて下さい。

2021年9月5日現在の運用実績

運用損益+8.16%です。

7月末から開始したので、およそ1ヶ月で8.16%の値上がり益となっています。現在はアメリカ市場も堅調に推移していることもあり、順調に右肩上がりな展開が続いています。控え目に言ってPayPayボーナス運用を利用していない方は非常にもったいないと思います。

2021年9月12日現在の運用実績

運用損益+1.24%です。

7日、8日で自動追加されたこともあり、直近の高値付近で購入されていますね。現状、アメリカ市場は調整色強めの展開になっているので、運用損益の減少に繋がっています。ただし、(テーパリング含め)金融緩和相場が続いてる以上、下落はある程度限定的であることが想定されます。また、アノマリー(季節性)的なことを申し上げると、9~10月のアメリカ市場は下落しやすい月であると言われています。裏を返せば仕込み時の時期と言えるかもしれません。

こういった少額運用はいかにして放置し続けることができるかが、ポイントとなってくると言っても過言ではないので、直近の損益に一喜一憂せずに中長期的に見守ることが大切です。

2021年10月31日時点の運用実績

【今週のPayPayボーナス運用成績】$SPXL

— しんたろす@にわかモノブログ広報部 (@mono_shimtaros) October 31, 2021

運用損益+5.97%

米国市場は10月半ばから押し目を付けて上げてきています📈アノマリー的にも強い年末相場に期待!🐰#PayPayボーナス #PayPay企画 #PayPay #p活 #ポイ活 #ライフハック #資産運用 #投資 #ペイペイ #PayPay残高 #spxl #spy #米国株 #アメリカ株 https://t.co/3xeVg7yj28 pic.twitter.com/4JNPRyYzbj

運用損益+5.97%です。超PayPay祭などのキャンペーンもあり、少しずつではありますがボーナス運用の元金が貯まりつつも、しっかりとパフォーマンスも出てきている状態です。チャレンジコースはSPXLと呼ばれるアメリカ株式市場の指数「S&P500」の3倍の値動きに連動する銘柄に投資しており、米国市場は一般に10月末以降から年末にかけて強いと言われています(季節性)。このことから、直近のパフォーマンスにはさらに期待できるものと考えています。

2021年11月21日時点の運用実績

【今週のPayPayボーナス運用成績】$SPXL

— しんたろす@にわかモノブログ広報部 (@mono_shimtaros) November 21, 2021

運用損益+12.54%

米国市場は上昇アノマリーを継続📈

放置で増やすポイ活🐰PayPayユーザーは絶対にやるべきサービス#PayPayボーナス #PayPay企画 #PayPay #p活 #ポイ活 #ライフハック #資産運用 #投資 #ペイペイ #PayPay残高 #spxl #spy #米国株 #アメリカ株 https://t.co/3xeVg7yj28 pic.twitter.com/H8htDr1xgM

運用損益+12.54%となりました。着実に含み益が増えています。年末の上昇アノマリーに期待したいところです。

最新の運用損益状況はしんたろす@にわかモノブログ広報部(Twitter)でも公開していますので、是非チェックしてみて下さいね(゚∀゚)

PayPayポイント運用の設定方法

PayPayポイント運用(旧PayPayボーナス運用)の設定方法は簡単です。

PayPayアプリの下にあるタブから「残高」をタップします。

画面中央やや上部のカード表示されている右側の「変更」をタップします。

ボーナス利用設定画面に移りますので、「ボーナス運用に自動追加」をタップします。

任意のコース(チャレンジコース、スタンダードコース)を選んで設定完了です。この任意のコースについては次の項目にて分かりやすく解説します。

チャレンジコースとスタンダードコース、どっちがオススメ?

PayPayボーナス運用にはチャレンジコースとスタンダードコースの2コースから選択できるようになっています。

新たなコース「テクノロジーコース」が誕生しました。

関連記事 ≫【テクノロジーコースとは】PayPayポイント運用がNASDAQ100採用したので検証!!

それぞれのコースの違いについて解説していきます。

チャレンジコースの正体はETF銘柄のSPXL

チャレンジコースの正体は「DIREXION S&P500 3X(SPXL)」という米国市場のETF銘柄です。

SPXLはアメリカの優良企業500社をかき集めて平均化した株価(S&P500)に連動し、そのおよそ3倍の値動きをする銘柄となります。つまりS&P500が2%上がった時には6%程度上がり、2%下がった時は6%程度下がるという、通常の銘柄よりボラティリティの激しい銘柄となります。

実はSPXLはSBI証券 や楽天証券で1株から日本円で購入することができます。

PayPayポイント運用より安い手数料で購入できるので、PayPayポイント運用に慣れてきた方で現金でより資産を増やしたい方は口座開設(無料)を検討してみましょう。

スタンダードコースの正体はETF銘柄のSPY

チャレンジコースの正体は「SPDR S&P500 ETF(SPY)」という米国市場のETF銘柄です。

SPYはアメリカの優良企業500社をかき集めて平均化した株価(S&P500)に連動した銘柄となります。

こちらもSPXL同様にSBI証券 や楽天証券で1株から日本円で購入することのできる銘柄です。

SPXLと比較するとマイルドな値動きでローリスクミドルリターンな銘柄と言えます。

【結論】オススメのコースはどっち?

この2コースの中で私がオススメしたいコースは「チャレンジコース」です。

理由は以下のとおり。

・少額のボーナス運用はスタンダードでは物足りない

・ポイント付与毎に自動運用なのでリスク分散されている

・米国市場は長期的に右肩上がりに推移している

前述のとおりSPXLの値動きはSPYの3倍の値動きに相当するわけですから、通常の銘柄と比べてもボラティリティが激しいのが特徴となります。

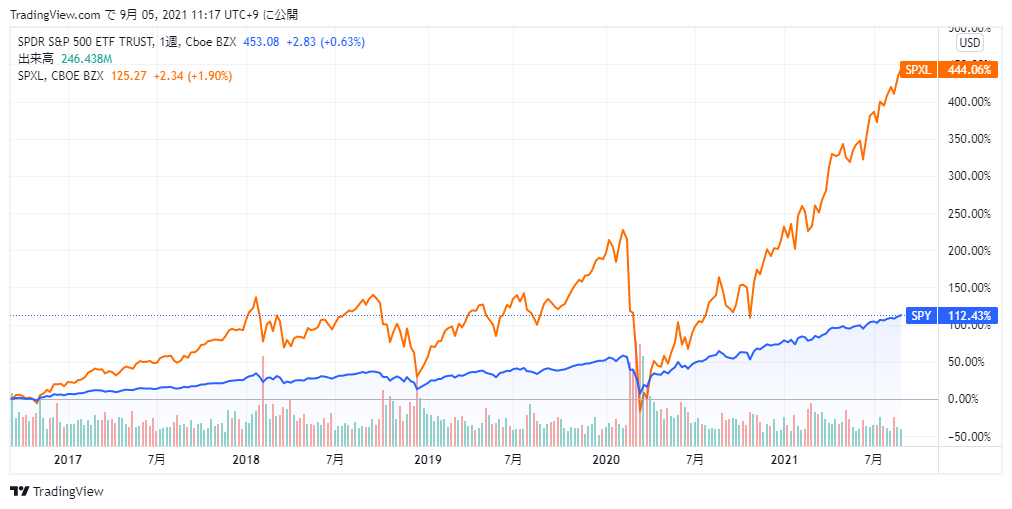

上のチャートはSPXLとSPYの直近5年間の株価チャートを比較したものですが、SPXLの方が激しく上下していることが分かります。これがSPXLはハイリスクハイリターンと言われる所以です。

しかし、注目すべきところはそのパフォーマンスです。コロナショックと言われる2020年3月こそパフォーマンスが激下がりしたものの、分散投資という観点から言えば、底値で仕込むチャンスがあるという事です。

関連記事 ≫【暴落】PayPayポイント運用マイナスで元本割れ!損切りすべきか考える

また、現状の株価を見てみると、SPXLの方がおよそ4倍パフォーマンスが良いという結果が分かります。

PayPay決済をする毎に付与されたポイントが都度自動的に運用に回ることによるリスク分散効果(自動追加設定の場合)、少額投資による効率的な値上がり益の実現ということから考えても、SPXLとPayPayポイント運用の相性が良いことは明らかです。

注意点としては、先ほども申し上げたとおり、値動きの上下幅(ボラティリティ)がスタンダードコースと比較して大きいので、例えば下落局面でPayPayボーナス運用を開始した場合、目先パフォーマンスが悪くなる局面も出てくる可能性もあります。

ただし、そこ恐れて売却してしまうのではなく「ま、いつか上がるだろう('ω')」と気軽に身構えておくことが重要です。

このような少額分散投資における重要なポイントというのは、如何にして放置できるかがパフォーマンスを出すうえで重要なのです。

PayPayポイントをお得に貯める方法を考えてみた

PayPayポイント運用の原資は「PayPayポイント」なわけですが、なかなか思うように貯まらない(;_;)

もっと効率的に貯める方法は無いものか…とお悩みの方に向けて、私の実践している貯め方を以下の記事にてご紹介しています。

関連記事 ≫【お得な使い方】PayPayで絶対やるべき8つの活用法をブログで公開

関連記事 ≫【無料で貯める】PayPayポイントがめっちゃ貯まる6つの貯め方を公開

いずれも再現性のある手法なので、ぜひ参考にして下さい(*'▽')

PayPayポイント運用に慣れたら始めたい投資サービスはコレ!

PayPayポイント運用に慣れて、いよいよ本格的に投資を始めたいと考えている方も多いはず。でも、ぶっちゃけ何から始めればよいか分からないというのが正直なところ( ゚Д゚)

本項目では、投資が初めての方でも気軽にプロの運用ができる『ほったらかしOK』の人気資産運用サポートサービスをご紹介します。

SBI証券『SBIラップ』

人気ネット証券のSBI証券が提供する投資一任型サービスが『SBIラップ』です。

SBIラップはFOLIO ROBO PROを展開する株式会社FOLIOが提供する一任運用基盤システム「4RAP」を採用しています。

40種以上のマーケットデータを常時モニタリング、AI分析を活用した相場予測に基づき毎月1回投資配分を変更することで、暴落から急騰まであらゆる局面に対応し、グローバルインデックスを超えるパフォーマンスを目指します。

関連記事 ≫SBIラップの評判・口コミは?メリット・デメリットを徹底解説します

【ロボアド運用者数NO.1】Wealthnavi(ウェルスナビ)

WealthNavi(ウェルスナビ)は、一度お金を入金すれば、ユーザーのリスク許容度に基づき銘柄の買付から資産配分、銘柄の再構成まで、すべて自動で運用してくれる資産運用サポートサービス(ロボアドバイザー)です。

リスク許容度は6つの質問からなる無料診断を通じて決定します(手動でいつでも変更可能)。

無料診断は1分程度で終わるので、お試しでやってみるのも面白いですよ(゚∀゚)

関連記事 ≫ウェルスナビとは?メリット・デメリットや評判・口コミを徹底解説!!

【AI分析に特化】FOLIO ROBO PRO(フォリオ ロボプロ)

FOLIO ROBO PROは、AI分析を用いてマーケットの先読みを行い、投資配分を決定、高パフォーマンスを目指していく資産運用サポートサービスです。

AI分析を用いるFOLIO ROBO PROでは、1ヶ月に1回のペースで資産配分の変更(リバランス)を行うほか、相場の急変が予測される際には臨時的にリバランスを実施することもあります。

他のロボアドバイザーと比較しても、AI分析に基づく機動的な資産配分が行われることから、暴落相場や急騰相場などの人間業では判断が難しい局面で強みを発揮するロボアドバイザーと言えるでしょう。

関連記事 ≫FOLIO ROBO PRO(ロボプロ)のメリット。デメリットや評判・口コミを徹底解説!!

【手数料0円?】SUSTEN(サステン)

SUSTEN(サステン)は自動でおまかせ運用ができる資産運用サポートサービスです。

サステン最大の特徴は、完全成果報酬型の手数料体系にあります。

サステンのおまかせ運用は運用益が最高値を更新しない限り手数料が0円という、ユニークな制度を採用しています。

サステンが運用成績を出さない限り手数料が発生しない為、ユーザー側は効率的な資産運用を期待することができます。

ウェルスナビ同様、無料診断に答えるだけで運用方針を決定できるので、気軽なのに本格的な資産運用が可能となります。

無料診断は6つの質問で終わる簡単なものなので、お試しでやってみるのもアリです(=゚ω゚)ノ

関連記事 ≫【ロボアド投資】SUSTEN(サステン)とは?デメリットや評判を徹底解説します

PayPayポイント運用を攻略!チャレンジコース実績公開まとめ

・PayPayポイント運用は消費ではなく増やす発想

・疑似的な資産運用で口座開設は不要

・米国株価指数をベースに3コースから選択

・スタンダードよりチャレンジがおすすめ

今回は電子決済サービス「PayPay」の注目機能「PayPayポイント運用(旧PayPayボーナス運用)」をピックアップしご紹介しました。

今回ご紹介したチャレンジコース、スタンダードコースの他にテクノロジーコースと呼ばれる新コースも誕生したので、こちらも要チェックです。