おまかせ運用に興味ありあり!しんたろす(@mono_shimtaros)です(゚∀゚)

今回は人気のロボアド投資「Wealthnavi(ウェルスナビ)」と「SBI証券」の提供する投資一任型サービス「SBIラップ」の違いについて解説していきます。

✔ウェルスナビとSBIラップの違いを知りたい

✔ウェルスナビとSBIラップどっちが良い?

✔ウェルスナビとSBIラップの投資対象を知りたい

と気になっている方は、ぜひ本記事を参考にしてみてください。

- Wealthnavi(ウェルスナビ)とは?

- SBI証券「SBIラップ」とは?

- 【比較】SBIラップとウェルスナビの違いはなにか?

- 【比較】SBIラップとウェルスナビの銘柄比較!ロボアドとの違いはなに?まとめ

Wealthnavi(ウェルスナビ)とは?

ウェルスナビは、「投資一任型」のロボアドバイザーに分類される資産運用サポートサービスです。

※2023年2月27日より、最低投資金額が1万円からとなりました。

ウェルスナビに一度お金を入金すれば、ユーザーのリスク許容度に基づき、銘柄の買付から投資配分の決定、投資配分の調整(リバランス)等を自動で実施してくれます。

言い換えれば、ほったらかしの「おまかせ運用」が実現できてしまうという事です(゚∀゚)

「WealthNavi(ウェルスナビ)」は以下記事にて詳しく解説していますので、あわせて参考にしてみて下さい。

SBI証券「SBIラップ」とは?

「SBIラップ」はネット証券大手のSBI証券が提供する、ロボアドバイザーに分類される投資一任型の運用サービスです。

SBI証券内に設けられた「SBIラップ口座」へ入金(自動振り替え)して、注文するだけで銘柄の買付、投資配分の決定、相場状況に応じた大胆な投資配分の調整(リバランス)を自動で実施してくれます。

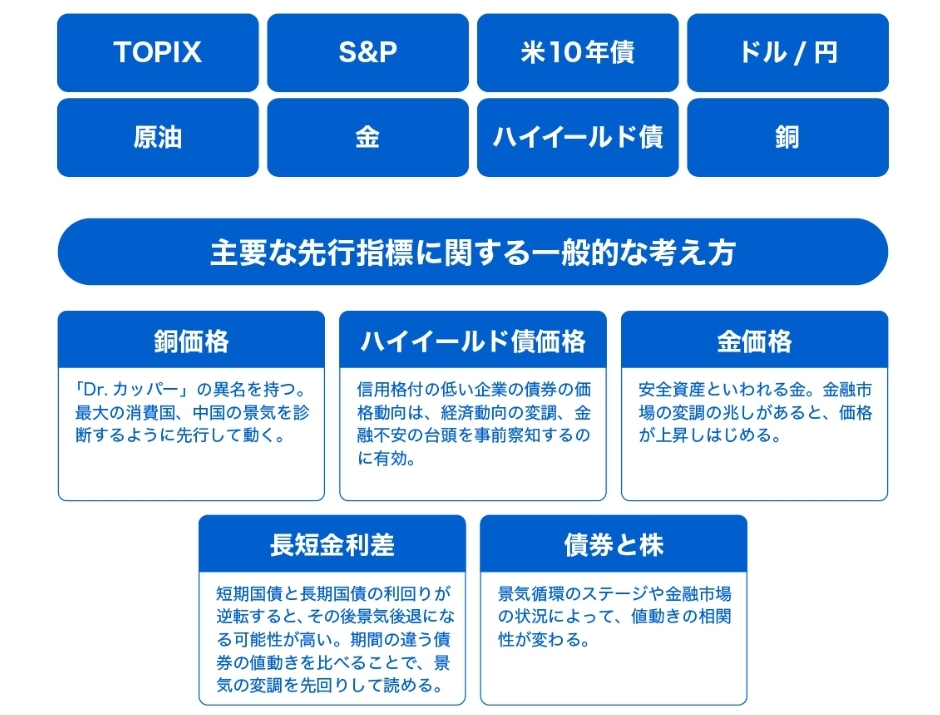

SBIラップは「FOLIO ROBO PRO(ロボプロ)」を展開するSBIホールディングスの子会社「株式会社FOLIO」のプラットフォームを採用しており、40種以上のマーケットデータをAIが分析、相場を先読みすることで機動的なAI運用を実現します。

「SBIラップ」の評判や口コミ、「FOLIO ROBO PRO(ロボプロ)」との違いについては以下の記事にてめっちゃ詳しく解説していますので、ぜひ参考にしてみて下さい。

【比較】SBIラップとウェルスナビの違いはなにか?

ウェルスナビも、SBIラップも『投資一任型』の運用サービスという点では共通していますが、商品設計を見てみると結構違いがあることが分かりました。

以下、それぞれ表にまとめてみます。

| Wealthnavi(ウェルスナビ) | SBIラップ | |

|---|---|---|

| 運用スタイル | 投資一任型 | 投資一任型 |

| 投資対象 | ETF | 投資信託 |

| リスク許容度 | 5段階 | なし |

| リバランス | 半年に1回 | 毎月 |

| 最低投資額 | 1万円 | 1万円 |

| NISA口座 | 対応 | 未対応 |

| 運用手数料 | 年率1.1%※ ETF経費率(0.03%~)を除く |

年率0.660%※ 信託報酬(0.295%程度)を除く |

| 入金 | 無料※クイック入金の場合 | 無料※即時入金の場合 |

| 出金 | 無料 | 無料 |

上記表に基づき、ウェルスナビとSBIラップの違いについて、注目すべき項目をピックアップし、分かりやすく解説していきます。

投資対象の違い

ウェルスナビの投資対象は、米国市場に上場しているETF(上場投資信託)を対象としています。対してSBIラップの投資対象は投資信託を対象としています。

SBIラップの投資信託の中身が気になるだで

SBIラップの投資信託はSBIラップ専用に作られた投資信託となります。

そしてその中身は、実はETF(上場投資信託)です。

つまり、Wealthnaviは直接ETFを買い付けているのに対し、SBIラップは自社製の投資信託を通じてETFを買付している、ということになります。

それでは、ETFという観点から投資対象を見てみましょう。

| ETF名 | 投資対象 | ウェルスナビ | SBIラップ |

|---|---|---|---|

| VTI | 米国株 | 〇 | 〇 |

| VEA | 日欧株 | 〇 | 〇 |

| VWO | 新興国株 | 〇 | 〇 |

| AGG | 米国債券 | 〇 | × |

| TIP | 物価連動債 | 〇 | × |

| BND | 米国債券 | × | 〇 |

| HYG | 米国 ハイイールド債券 |

× | 〇 |

| EMB | 新興国債券 | × | 〇 |

| VNQ | 米国不動産 | × | 〇 |

| IYR | 不動産 | 〇 | × |

| GLD | 金 | 〇 | 〇 |

株式関連のETFは共通していますが、債券と不動産については取り扱っている銘柄に違いが見受けられます。

リスク許容度の違い

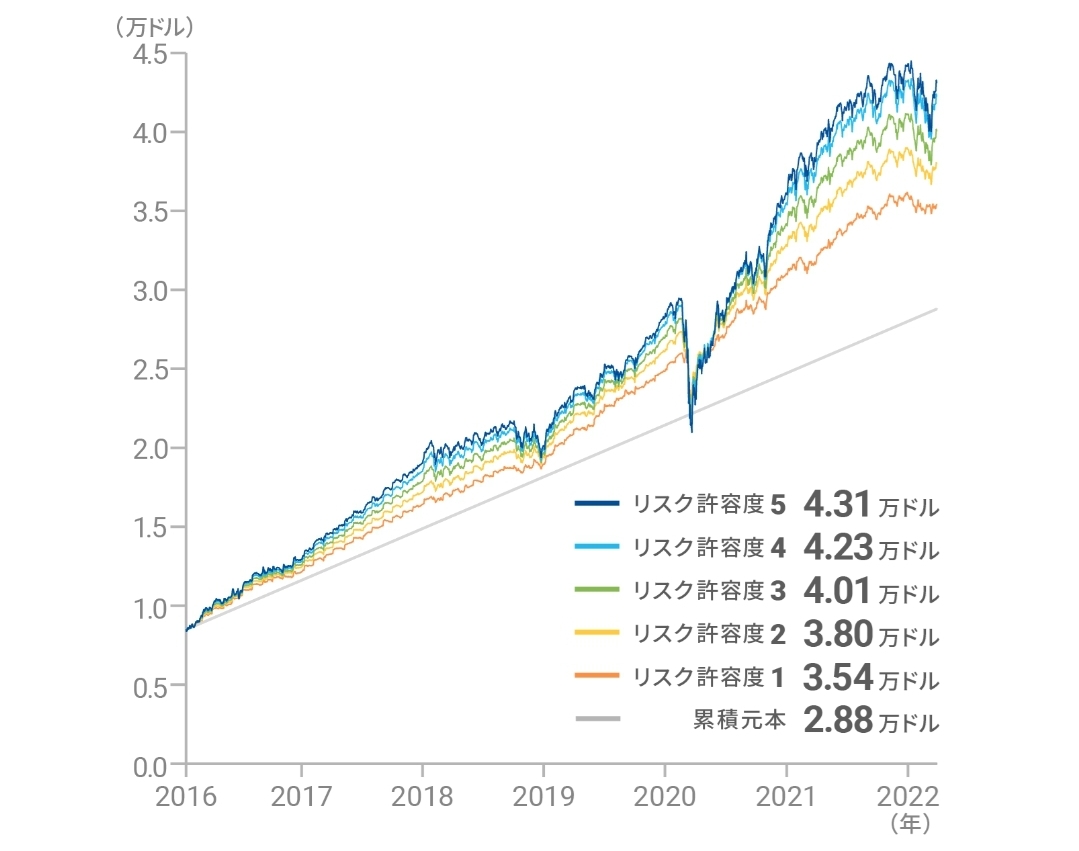

ウェルスナビには、『リスク許容度』と呼ばれる5段階の運用プランが用意されています。

ユーザーは6つの質問から成る無料診断を通じてリスク許容度を決定します(手動による変更も可能)。

このリスク許容度によって各銘柄の投資配分が決定されるので、将来のパフォーマンスに大きく影響する要素となります。

言い換えれば、ウェルスナビの場合、投資配分はユーザーの裁量に依存することとなります。

このため、リスク許容度の設定をミスるとタイミングによっては思わぬ暴落に巻き込まれる可能性があるということです。

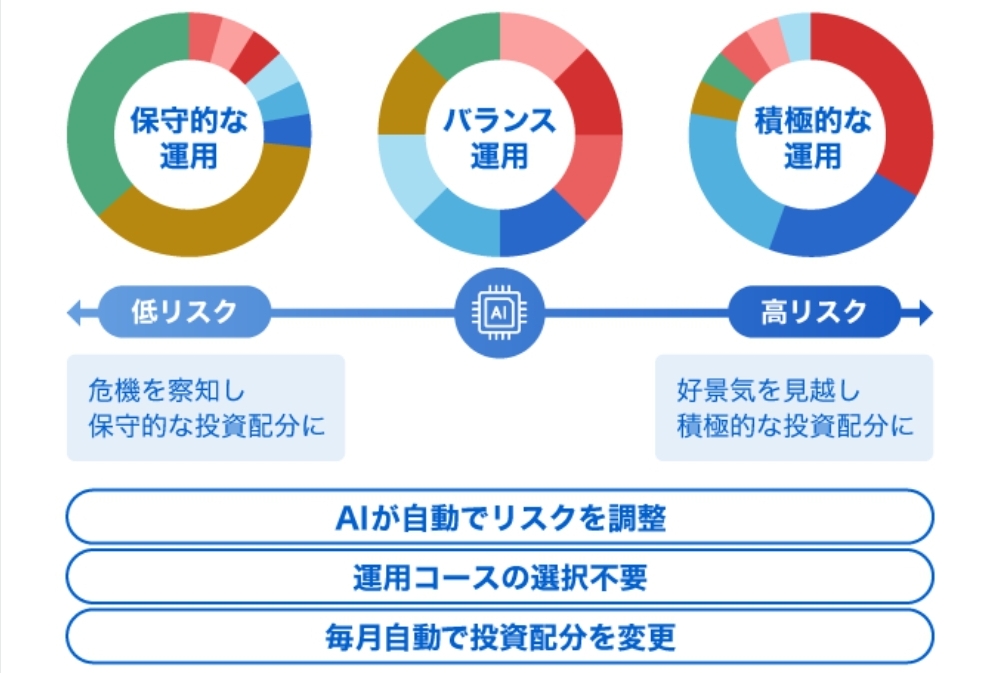

対して、SBIラップの場合はリスク許容度の選択という概念は存在せず、相場状況に応じてAIが予測し毎月自動で投資配分の調整を行います。

SBIラップではAI運用により機動的に投資配分を調整するため、例えば相場が将来的に下落すると予測される場合、債券や金等の保有比率を引き上げてショック安に対応します。逆に将来的に上昇すると予測される場合には、株式の保有比率を引き上げることで、パフォーマンスの向上を図ります。

投資配分の調整(リバランス)頻度

ウェルスナビでは、半年に1回のペースで自動リバランスが実施されます。

自動リバランスは相場の上げ下げにより変化した投資配分比率を、もとの投資配分比率へ戻すことを目的に実施されます。

例えば急騰した銘柄があった場合、リバランスを通じて利益確定が行われるため、買いっぱなしとは異なり、着実に資産が増えていくことが期待できます。

対してSBIラップの場合、毎月リバランスが実施されます。

SBIラップはAI運用を採用しているので、将来的に相場が下落すると予想される場合は保守的(低リスク)な投資配分に、逆に将来的に相場が上昇すると予測される場合は積極的(高リスク)な投資配分にすることで、ショック安における下落を和らげつつ、上昇相場に乗っていくという機動的な運用が期待できます。

NISA口座の対応状況

ウェルスナビはロボアドバイザーで初のNISA(少額非課税制度)口座に対応しています。

対してSBIラップはNISAに未対応となります。

運用手数料はどっちが安い?

手数料については、投資信託による間接的コストを意識した場合でも、「SBIラップ」の方がややリーズナブルな手数料設定(年率0.9550%程度)であると言えるでしょう。

ただし、ここで注意しなければならないのは、

「手数料が安い=お得」

という事では必ずしもないという事です。

ユーザーが投資に求める本質的なニーズは、資産の増加であると私は考えています。

手数料が安くても運用パフォーマンスが悪い商品ならば、それは投資の意味を成さないわけです。

両者ともに投資対象は類似しているということは、ポイントは投資配分の考え方になってくるのでは?と考えています。

ウェルスナビのルールに基づく半年に1回の自動リバランスと、SBIラップのAI予測に基づく毎月リバランスのどちらが相場にハマるのかによって明暗が分かれそうです。

「WealthNavi(ウェルスナビ)」とSBIラップに運用基盤システム提供をしている「FOLIO ROBO PRO(ロボプロ)」の運用実績を比較・検証した記事を公開しているので、あわせて参考にしてみて下さい。

【比較】SBIラップとウェルスナビの銘柄比較!ロボアドとの違いはなに?まとめ

・ウェルスナビはETF、SBIラップは投資信託が対象

・ウェルスナビは半年に1回、SBIラップは毎月リバランス

・SBIラップはFOLIO社の運用基盤を採用

今回は人気のロボアドバイザー「Wealthnavi(ウェルスナビ)」と注目の投資一任型運用ロボアドサービス「SBIラップ」の違いに注目して、ご紹介・解説をしました。

いずれも「ロボアドバイザー」というカテゴリーとして共通はしているものの、投資対象の微妙な違いや自動リバランス頻度の違い、リスク許容度設定の有無など、思いのほか違いが多いことが分かりました。

特に「リスク許容度」は将来パフォーマンスや暴落時の耐性に大きな影響を及ぼすので重要なポイントとなります。

その意味で、リスク許容度を適切に設定できるのであれば「ウェルスナビ」、リスク許容度含めて自動化したいのであれば「SBIラップ」という考え方もできそうです。

ロボアド投資に迷っている方は、本記事を参考に自身に合ったAI運用を活用してみましょう。