PayPayポイント運用のおすすめのコースや戦略を知りたい!しんたろす(@mono_shimtaros)です('ω')

今回はPayPayアプリ内で人気の疑似運用サービス「PayPayポイント運用」のコースについてピックアップしてご紹介!

PayPayポイント運用はどのコースがいいのか?筆者がおすすめするコースや投資戦略について筆者の運用実績を公開しつつ解説していきます。

✔PayPayポイント運用どれがいい?

✔結局どのコースがおすすめなの?

✔おすすめの運用方法や運用実績は?

と気になっている方は、ぜひ本記事を参考にしてみて下さい。

- 【動画あり】PayPayポイント運用はどれがいい?

- 結局どのコースがいいのか?おすすめの投資戦略を実績付きで公開・解説

- PayPayポイント運用の元手を効率的に稼ぐ方法3選

- PayPayポイント運用どれがいい?結局どのコースがいいのか動画付きで解説まとめ

【動画あり】PayPayポイント運用はどれがいい?

PayPayアプリ内で人気の疑似運用サービス「PayPayポイント運用」は、証券口座開設不要でPayPayポイントを元手に疑似的に運用できるサービスです。

この「疑似的に」運用できるというのは現金を介さずにポイントで売り買い(追加引き出し)する点にあり、相場が上がるタイミングで売却(引き出し)をすることで、ポイントを増やす(儲ける)ことが可能な仕組みとなっています。

PayPayポイント運用は複数のコースが設定されており、選択したコースにより運用パフォーマンスが大きく異なることになります。

ここで問題となってくるのは「どれがいいのか?」ということです。

PayPayポイント運用は2024年までは8種類のコースから選択可能で、過去10年間の実績から導き出される一番儲かるコースは以下動画で解説しています。

2025年1月からは、新たなコース「ビットコインコース」が追加されたものの、他のコースと比較しても手数料が非常に高く、SNS上では手数料負けしているユーザーも数多く見受けられている状況です。

本項目では、PayPayポイント運用はどれがいいのか?コース別に解説していきます。

過去10年間の運用成績はテクノロジーチャレンジコースが圧倒的トップ

以下の表は2024年12月29日時点の各コースに連動するETFの過去10年間の運用実績を示したものです。

| 銘柄コード | 連動コース名 | 最大下落率 (直近約10年) |

年平均リターン (直近約10年) |

|---|---|---|---|

| SPY | スタンダードコース | -23.93% | 13.40% |

| QQQ | テクノロジーコース | -32.58% | 18.37% |

| GLD | 金(ゴールド)コース | -18.08% | 8.09% |

| SPXS | 逆チャレンジコース | -99.42% | -40.01% |

| SQQQ | テクノロジー 逆チャレンジコース |

-99.94% | -52.38% |

| SPXL | チャレンジコース | -62.59% | 25.01% |

| TQQQ | テクノロジー チャレンジコース |

-79.08% | 35.53% |

| TMF | アメリカ超長期国債 チャレンジコース |

-90.89% | -12.73% |

TQQQに連動するテクノロジーチャレンジコースの年平均リターンが35.53%と最も優秀であることが分かります。

これだけ聞くと、テクノロジーチャレンジコース一択でいいじゃん!となりそうですが、ここで注目すべき点は最大下落率です。

テクノロジーチャレンジコースの過去10年間の最大下落率は−79.08%です。

テクノロジーチャレンジコース含め、チャレンジ系のコースは他のコースと比較しても価格の上下が激しく、最高値で買付(追加)してしまった場合に暴落の直撃を受ける可能性があります。

つまりは一定の追加タイミングを求められるコースとなるため、チャレンジ系のコースのみでの運用は基本的にはおすすめできないと言えるでしょう。

逆チャレンジコースはやめとけ

結論、逆チャレンジコースはやめておきましょう。

逆チャレンジコースはチャレンジコースの逆に連動を目指すコースで、チャレンジコースが上昇する時には下落し、反対にチャレンジコースが下落する時には上昇するコースです。

逆チャレンジ系のコースで儲けるためには、暴落局面のタイミングを的確に捉え、短期で売り抜ける(引き出す)必要があります。

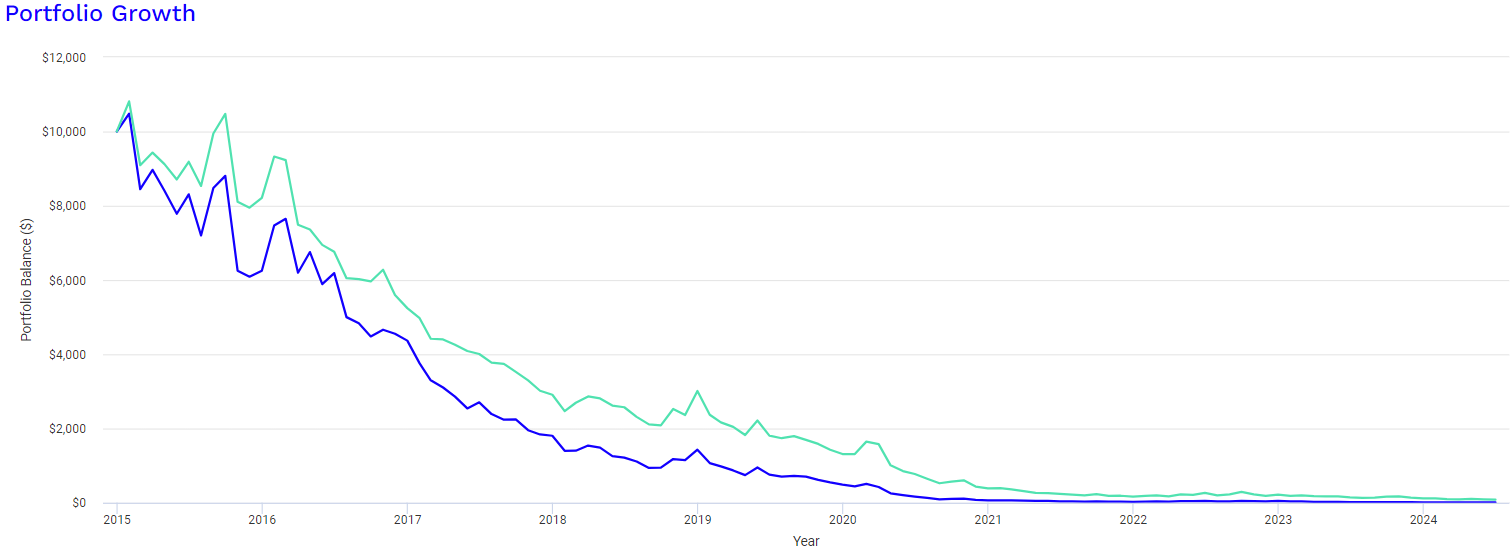

なぜなら、逆チャレンジ系のコースに連動するETF(SQQQ、SPXS)は長期で右肩下がりだからです。

上記のとおり、過去10年間のチャートを見てみると、下がり続けていることが分かります。

このため、逆チャレンジコース、テクノロジー逆チャレンジコースのいずれも最大下落率は99%以上となっており、追加タイミングをミスすると取り返しのつかない含み損を抱える危険性があります。

迷ったらスタンダードコース又はテクノロジーコース

どのコースにしようか迷った場合には、スタンダードコースがおすすめです。

スタンダードコースは株価指数S&P500に連動を目指すETF「SPY」をベースにしたコースで、アメリカの優良企業500社をかき集めた詰め合わせパックと考えていただければよいです。

直近10年間の最大下落率も−23.93%となっており、他のコースと比較しても一定程度の下落耐性があることが分かります。

スタンダードコースよりも、より運用パフォーマンスを追い求めたいという方はテクノロジーコースを検討してみましょう。

テクノロジーコースは株価指数NASDAQ100に連動するETF「QQQ」をベースにしたコースで、情報技術セクター等のテック系企業を中心にアメリカの優良企業100社をかき集めた詰め合わせパックとなります。

直近10年間の最大下落率は−32.58%とスタンダードコースと比較して下落耐性が弱いコースではありますが、長期運用を前提にした場合はスタンダードコースより運用パフォーマンスが期待できる点は見逃せない強みと言えます。

下落耐性のあるゴールドコース

下落耐性に強いコースがお好みであれば、ゴールドコースを検討しましょう。

以下はテクノロジーコース(QQQ)、スタンダードコース(SPY)、ゴールドコース(GLD)の過去10年間のチャートを比較したものですが、テクノロジーコースやスタンダードコースと比較してゴールドコースの方が下落耐性があることが分かります(特に2020年3月頃の暴落が顕著)。

直近10年間の最大下落率は−18.08%となっています。

長期運用パフォーマンスとしては株価指数ベースの他コースと比較して劣後するものの、優れた下落耐性があるコースであることから、運用するコースの一部をゴールドコースに割り振るなどして、下落時のクッション材のような役割を期待したいところです。

アメリカ超長期国債チャレンジコースに下落耐性は無い

アメリカ超長期国債チャレンジコースは米国の超長期国債に3倍連動を目指すETF「TMF」をベースにしたコースです。

一般的に国債は安全資産というイメージを持たれている方も少なくないかもしれませんが、下落する時は普通に下落します。

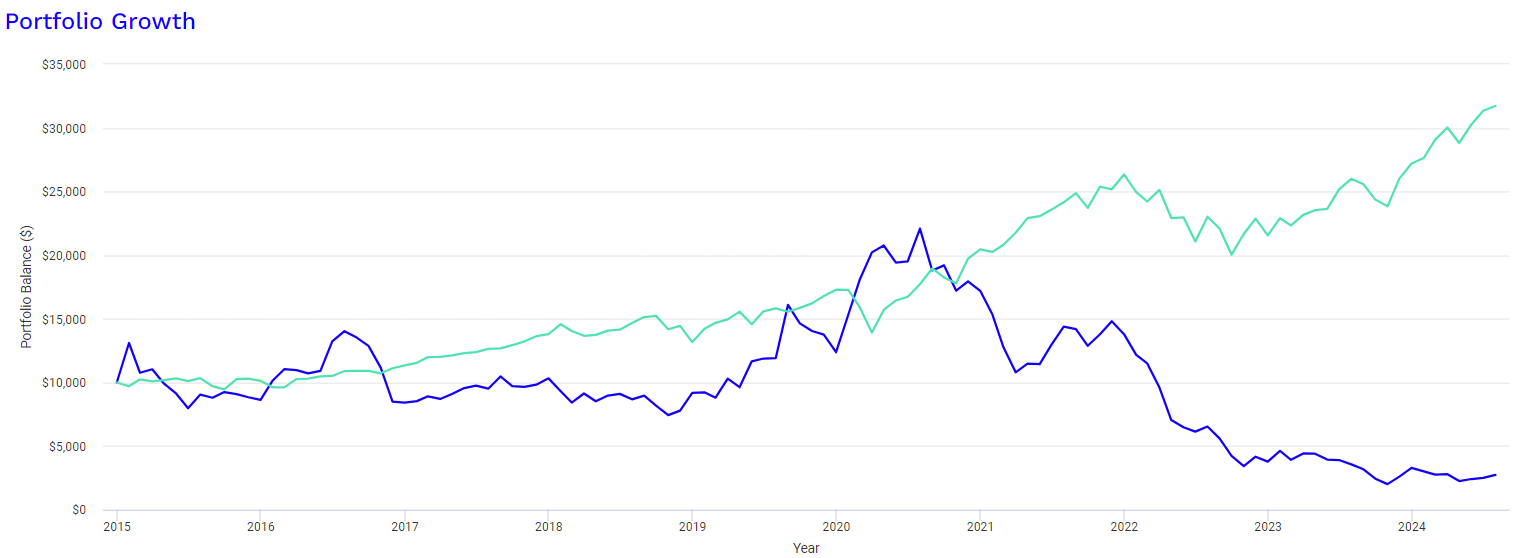

上記チャートは直近過去10年間のスタンダードコース(SPY)とアメリカ超長期国債チャレンジコース(TMF)を比較したものですが、2020年3月の暴落局面においては、TMFがヘッジとして機能しており、上昇していることが分かります。

しかしながら、2022年の暴落局面においてはSPYとともにTMFも暴落していることが分かります。

直近10年間の最大下落率は−90.89%とアメリカ超長期国債チャレンジコース(TMF)は国債銘柄の中でもトップクラスに値動きが激しい銘柄となるうえに、株価指数の下落とともに下落した実績もあることから、個人的には選択肢から外したいコースと言えます。

ビットコインコースは手数料高すぎて論外

2025年1月から新たに登場したのが「ビットコインコース」です。

ビットコインコースの概要は以下動画にて詳しく解説しています。

ビットコインコースはその名のとおり、最も有名な仮想通貨「ビットコイン」に連動するコースです。

ビットコインコースはその他のコースと比較して制限が多いことが特徴です。

主な制限として挙げられることは、取引時間が平日のみであること、100pt以上1pt単位での取引となること、取引手数料が実質約9%発生することが挙げられます。

手数料はスプレッド(価格差)として取られることとなるため、追加した瞬間に約9%の含み損を抱えることになります。

当該手数料を加味しても追加する価値があるのであれば、選択を検討したいコースではありますが、ビットコインの価格はそもそも値動きが激しいこともあり、将来的に上昇するのかについては不明確な点が多いため、個人的には選択肢から外したいコースとなります。

結局どのコースがいいのか?おすすめの投資戦略を実績付きで公開・解説

本項目では、前述した内容を加味して、結局どのコースで運用すればいいのかということについて考えていきたいと思います。

チャレンジ系コースとインデックス系コースを組み合せよう

筆者のオススメの運用方法は複数コースを組み合わせた運用です。

複数コースを組み合せた運用戦略については、以下動画にて詳しく解説しています。

具体的にはチャレンジ系コース(チャレンジコース、テクノロジーチャレンジコース)とインデックス系コース(スタンダードコース、テクノロジーコース)の2コースを組み合せて運用していくことを考えています。

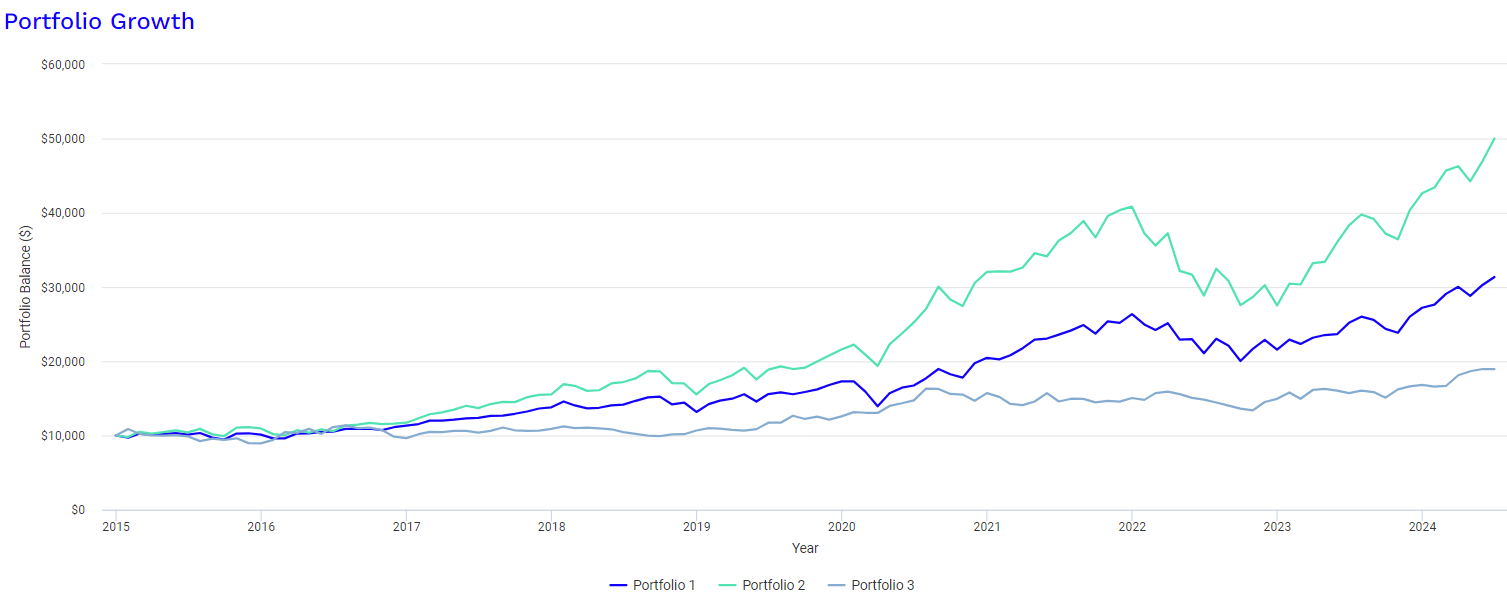

過去10年間の運用成績に基づきチャートで比較してみます。

チャレンジ系コース(チャレンジコース又はテクノロジーチャレンジコース)とインデックス系コース(スタンダードコース又はテクノロジーコース)を半分ずつ組み合わせることで、下落を抑えつつも高い運用パフォーマンスを維持していることが分かります。

筆者の実際の運用成績を公開

本項目では、前述した複数コースを組み合せた運用戦略に基づき、筆者が実際に運用しているPayPayポイント運用の実績について公開していきます。

まずは全体の運用損益です。

次にコース別の運用損益です。

チャレンジコースとテクノロジーコースを組み合せて運用を行っています。

現状、チャレンジコースの運用損益が優れており、全体の比率も大きくなっているので、テクノロジーコースが追い付いてない状況となっています。

このため、テクノロジーコースに自動追加設定を行い、PayPayポイントが貯まり次第、随時テクノロジーコースにポイント追加を行い、チャレンジコースと半分ずつの比率になるように調整を行っているところです。

PayPayポイント運用の元手を効率的に稼ぐ方法3選

本項目ではPayPayポイントをお得に貯める方法について、筆者が実践しているおすすめの手法をご紹介していきます。

いずれもお手軽で再現性のあるものなので参考にしてみてください。

PayPayカードと連携して還元率を上げる

PayPayカードとPayPayアプリを連携させることでPayPayポイントの還元率を上げることが可能となります。

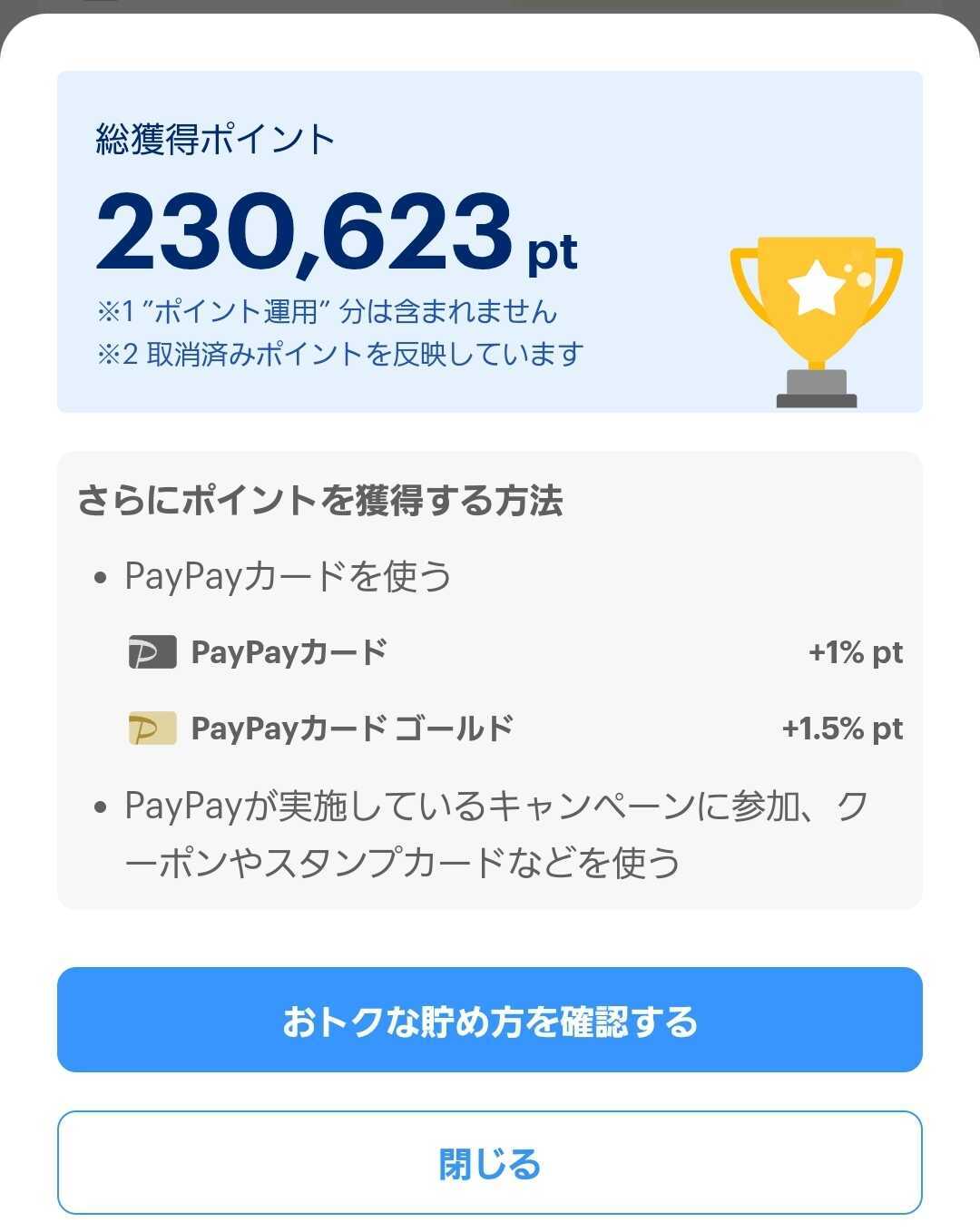

筆者自身もPayPayカードを活用してコツコツとポイントを貯めており、以下のとおり23万円相当超のPayPayポイントを貯めることができました↓

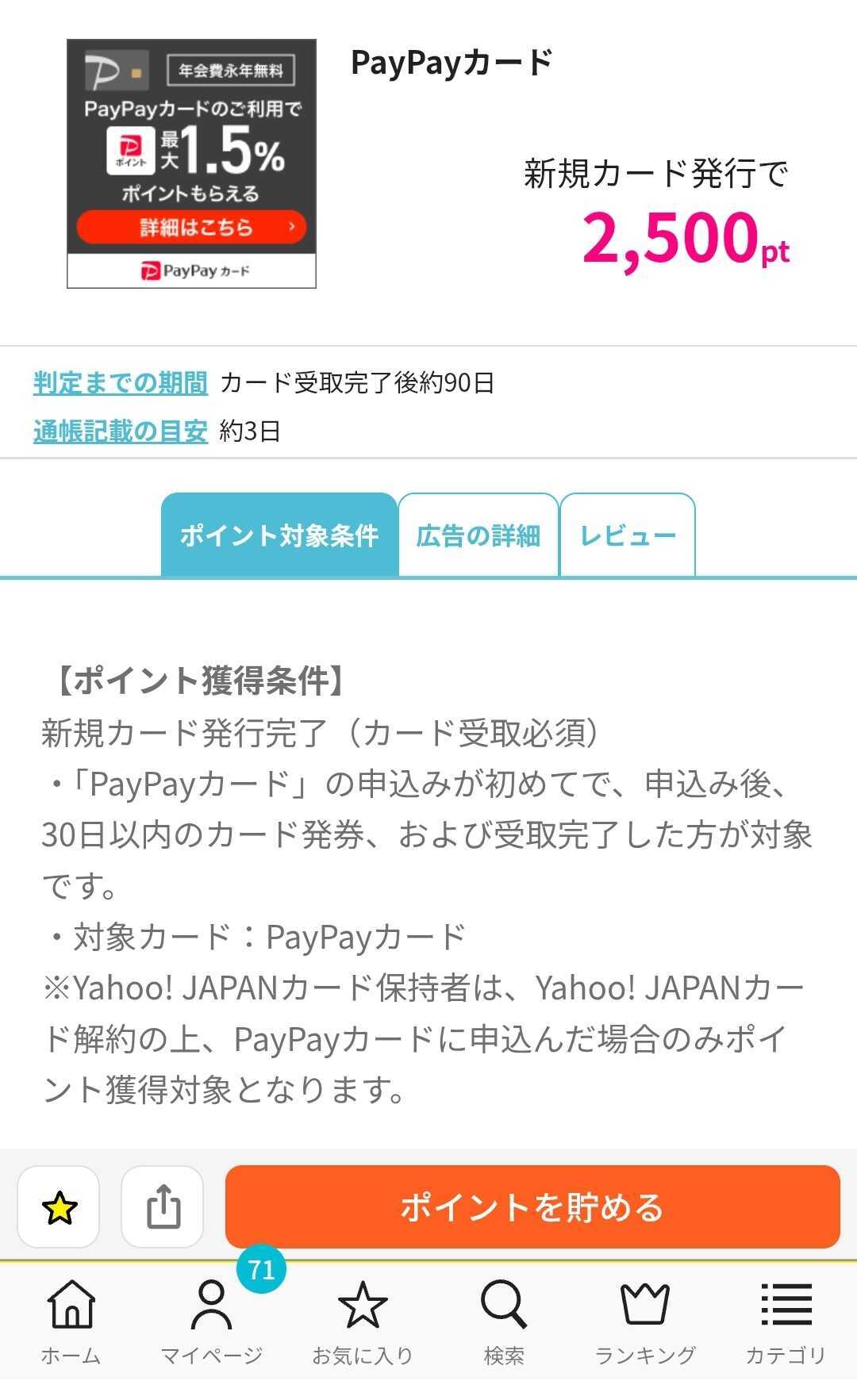

PayPayカードは年会費永年無料で、人気ポイントサイト「Hapitas(ハピタス)」からお得に作ることも可能です。

もちろん年会費は永年無料(保有コストゼロ)なので、PayPayポイントを中心にポイントを貯めていきたいのであればPayPayカードの活用していくことをオススメします。

PayPayクーポンを使って還元率を上げる

PayPay決済対象店舗では不定期で「PayPayクーポン」と呼ばれるアプリクーポンを発行しています。

PayPayクーポンはPayPayアプリ上で事前にクーポン券を獲得することで、PayPayポイント還元率を高めることができるシステムです。

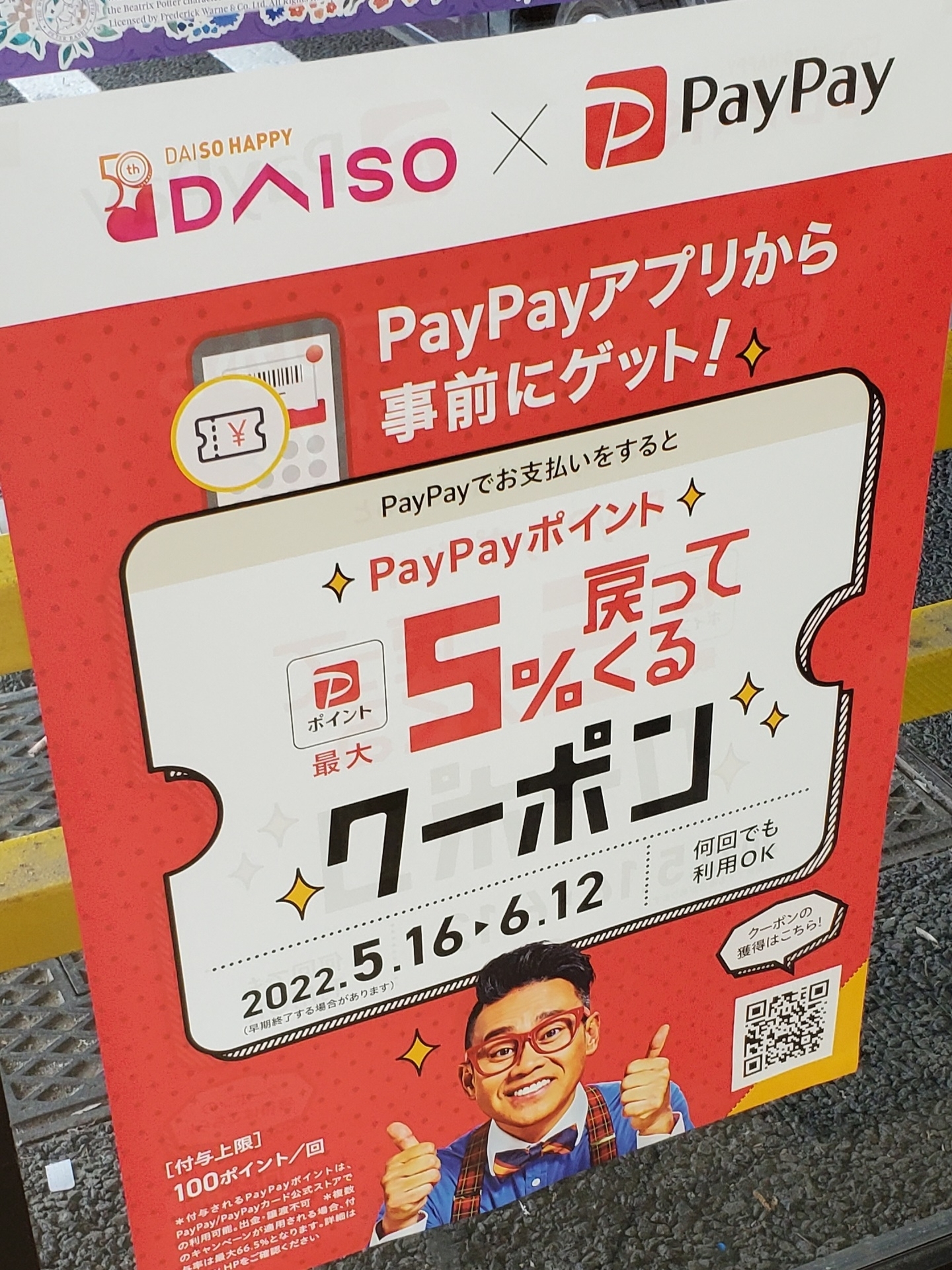

上記画像はPayPayクーポンのポスターですが「5%戻ってくる」と表記されていることが分かります。

例えば、1,000円の買い物をした場合、50円相当分のPayPayポイントが還元されるということです。

付与されたPayPayポイントは「1ポイント=1円分」として、無期限で全国のPayPay加盟店で使うことができるほか、PayPayポイントを元手に資産運用することもできます。

なお、PayPayクーポンの獲得方法は超簡単です。

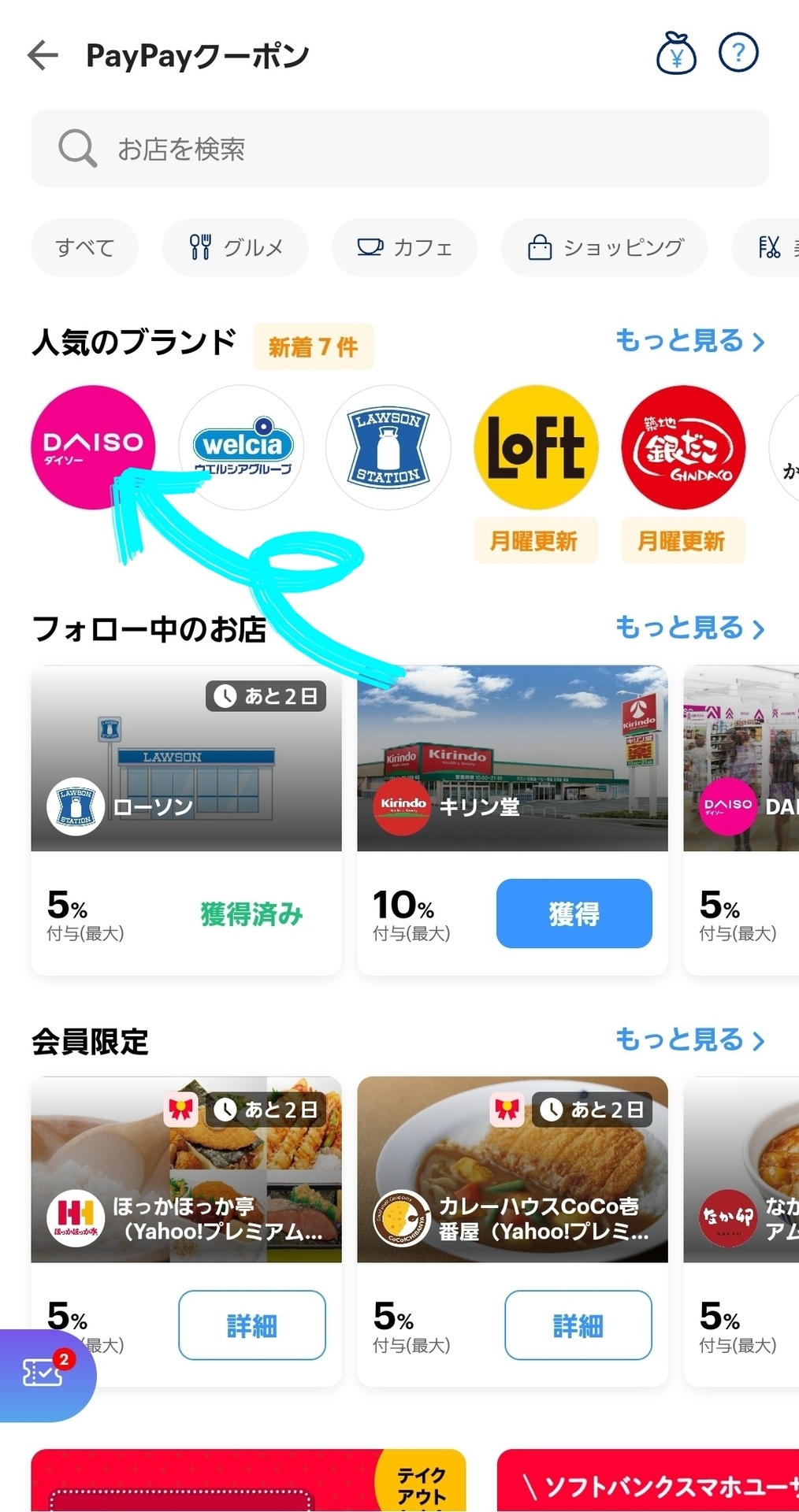

・アプリ内「PayPayクーポン」をタップ

・対象企業をタップ

・「クーポンを獲得する」をタップ

以上の3ステップでカンタンに獲得することができます。

PayPayクーポンを活用することで、以下のように通常の還元率ではあり得ないPayPayポイント還元を実現することが可能です。

ダイソーのPayPayクーポンは常時発行されているとは限りませんが、PayPayアプリ上では人気ブランドとして名を連ねているので、高い頻度でPayPayクーポンが発行されることが期待できます。

PayPayクーポンの獲得方法や使い方等については以下記事にて詳しく解説していますので、あわせて参考にしてみて下さい。

PayPay自治体還元を活用して還元率を上げる

PayPayでは全国の自治体と協力して、地域限定の還元率向上キャンペーンを実施している場合があります。

開催されている地域では、以下のようなキャンペーン旗が加盟店に設置されまくっています。

上記例で言えば、お買い物金額の20%分がPayPayポイント還元されることとなります。

例えば、ダイソーで1,000円のお買い物をすると200円分のPayPayポイントが付与されるということで、控えめに言ってもヤバい還元率となります。

対象地域については「PayPay公式サイト」で確認することができるので、随時チェックしておくようにしましょう。

PayPayポイント運用どれがいい?結局どのコースがいいのか動画付きで解説まとめ

・テクノロジーチャレンジコースが最も成績が良い

・逆チャレンジ系のコースはやめとけ

・複数コースを組み合せて運用しよう

今回はPayPayアプリ内で人気の疑似運用サービス「PayPayポイント運用」のコースについてピックアップ、PayPayポイント運用はどのコースがいいのか?ということについて筆者の実績付きで解説しました。

PayPayポイント運用は厳選されたコースから選択可能ではあるものの、選択したコースによっては取り返しのつかない損失を抱える可能性があります。

PayPayポイントが元手となるため、通常の株式投資とは異なり、現金自体を失うというリスクは発生しないものの、PayPay決済が普及している現状のPayPay経済圏を考えれば、PayPayポイントを効率的に増やしたいというのが本音です。

PayPayポイント運用を通じて、効率的にPayPayポイントを増やしたいと考えている方は本記事を参考に、自身にあったコース選びをしてみてください。